1986年2月下旬,费孝通第一次来到浙江省温州市考察农村经济、社会发展状况,并写下了那篇闻名遐迩的文章——《小商品,大市场》,使得温州人的形象在全国范围内引起关注。

那一年,刚从上海见过“大世面”的张积敏回到温州瓯海永兴镇,他或许错过了与费孝通的谋面,但他没错过费孝通所预言的温州经济腾飞。

年满23岁的张积敏联合了家里的五个亲戚创办了一家以生产门窗为主的瓯海联营实验厂,准备大干一场,这也符合费孝通提出的“温州模式”——家庭作坊式生产。

与初中毕业就出门“闯世界”的亲戚张积敏不同,1986年,28岁的项光达还在温州海洋渔业公司机修车间里面担任车间主任,那是计划经济时代的一份“铁饭碗”,也是项光达从普通机修工学徒开始一步步谋得的职位。

两年后,年长张积敏5岁的项光达还是被说动了心,按照当时的话说,叫“下海了”,他与张积敏等亲戚合伙创办了“浙江瓯海汽车门窗制造公司”(以下简称瓯海汽车门窗公司),从此起家一直到如今跻身世界500强。

项、张二人都继承了父辈们低调的处事风格,以至于时至今日,由他们控制的青山控股集团有限公司(以下简称青山控股),低调得有点不像话。

不过,3月7日以来,一种叫“镍”的金属价格暴涨,把青山控股、项光达家族推到了聚光灯下。

一场史无前例的镍价逼空大战,使得青山控股深陷“巨亏80亿美元”传言之中;一则来自3月8日晚伦敦金属交易所(LME)“取消镍交易”的消息,似乎又拯救了“危机之中”的青山控股。

3月9日,时代财经多次致电青山控股办公电话,但该电话始终无人接听。

同日,青山控股旗下子公司浙江青山钢铁有限公司的一位业务员表示,内部要求都不接受媒体采访,其也不清楚具体事情。

青山控股旗下另一子公司上海菁茂投资有限公司相关人士则向时代财经表示,公司与青山控股有业务往来,青山控股运营正常,没什么影响。

又像是回到了三十多年前的那次“下海”时的兴奋与迷茫,已经64岁的项光达,这一次该如何选择?

从小作坊到世界500强

之所以要在1988年创立瓯海汽车门窗公司,是因为项光达与张积敏发现生产汽车门框要比生产普通门窗更赚钱,于是他们在瓯海县的海滨镇征地10亩,盖起了新厂房,购置了新设备,终于摆脱了“家庭作坊式”的生产模式。

当年,项光达的大客户是中国第一汽车集团有限公司(以下简称一汽集团),为一汽集团生产汽车门框是主要业务。由于他们的汽车门框比进口的便宜,此后陆续拿下很多车企的订单。不到两年时光,项光达即赚到了人生的“第一桶金”。

如果一直给汽车厂做门窗配套,项光达或许会成为一个发达的温州小老板,但永远不可能是今天的青山控股。

转机就这样在1989年出现,按照张积敏的话说,“我们本来是不炼钢的,是被一汽集团拉进了这个行业。所以,涉足钢业,有一定的偶然。”

这一年,项光达、张积敏与一汽集团在温州合作建造5万吨汽车轮辋钢(俗称轮圈)项目——这是一个轧钢项目。但是投产不久之后,由于一汽集团的效益不好,合作过程中出现了贷款难以到位的问题,如果长此下去,势必也将拖垮瓯海汽车门窗公司。

于是,项光达、张积敏等亲戚们一商量,决定结束“为他人做嫁衣”的命运,停止生产汽车门窗业务,自创品牌开始生产钢材。

1995年,项光达、张积敏等股东合伙创办的“浙江丰业集团”成立,这是温州第一家炼钢企业,同时也是我国第一家生产钢铁的民营企业。这一年,也被称为青山控股的起步之年。

由于种种原因,1997年,张积敏、项光达与另外两名股东退出了浙江丰业集团,并在此后成立了浙江青山特钢有限公司。之所以取名“青山”,一是厂址在青山村,二是取义于“咬定青山不放松”,寓意“筑万仞青山,炼百年不锈”。

好运气又站到了项光达、张积敏的这一边,新世纪开始,全国掀起基建狂潮,青山钢铁产能拉满,高炉日夜不熄。

时下人们“口耳相传”的青山控股实际上成立于2003年,由于尚未上市,游离于资本市场之外,有着家族企业的风格。有消息称,除创始人项光达外,项光达弟弟项光通、以及项氏家族成员项秉雪、项炳和、项炳庆、项海燕等均分布在青山系各大板块。

天眼查数据显示,青山控股成立于2003年6月12日,注册资本28亿元,法定代表人是项氏家族成员项秉雪。

从股权结构上看,项光达直接持有青山控股22.3%股权,张积敏持有5%股权,项光通持有8%股权、项秉雪持有4%股权、项海燕持有2%股权。

另外,上海鼎信投资(集团)有限公司持有青山控股23.7%股权,而项光达、项光通、张积敏分别持有该公司71.5%、16%和5%的股权,从而又间接持有青山控股部分股权。

自2003年成立之后,青山控股发展迅速,走出温州,在河南建设出年产40万吨的不锈钢板材炼钢基地。此后,青山控股不仅走向全国,而且还走向了世界。

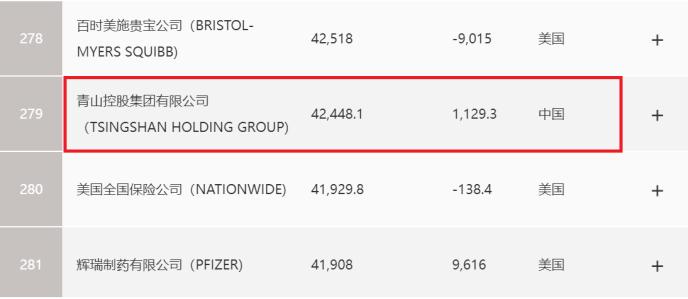

2019年7月,《财富》公布2019年世界500强排行榜,青山控股首次入围,排名361位。一年后,青山控股以380.12亿美元营业收入位列世界500强榜单第329位。2021年,青山控股以424.48亿美元营业收入位列世界500强榜单第279位,当年的车间主任项光达晋级亿万富豪。

图片来源:财富中文网截图

图片来源:财富中文网截图

在《2021胡润全球富豪榜》上,项光达以215亿元的资产,稳坐温州首席富豪的位置,亦被外界视为是浙江最神秘、低调的富豪之一。

从世界镍王到濒临险境

如今,青山实业董事局设立在上海与温州,旗下拥有青山控股、鼎信投资(集团)、青拓集团、永青集团、永青科技等五大集团,下辖300余家子公司。

2016年,青山控股的年营业收入首次突破1000亿元,成为温州首家迈入千亿俱乐部的民企。2019年,青山控股更上一层楼,年营收达到2626亿元,超越沙钢,成为中国民营钢企第一。

青山控股让人熟知的一个名头是不锈钢第一,其又是何时成为了坊间传闻的“世界镍王”?

镍是一种硬而有延展性并具有铁磁性的金属,它能够高度磨光和抗腐蚀,是不锈钢的重要成分。但是,国内镍矿有限,国际电解镍原料采购价格高昂,渐渐难以满足青山控股的生产需求。

项光达与张积敏深知,谁掌握了镍资源,谁就扼住了产业的咽喉,于是踏上了出海寻镍的道路。

公开资料显示,2009年,项光达在世界最大镍矿出口国印度尼西亚重金夺得4.7万公顷红土镍矿开采权。

在印尼当地政府2014年开始实施原矿出口限制令、全面禁止镍矿出口前,青山控股提前布局镍矿采掘、出口及镍铁冶炼产业,投资建设中国印尼经贸合作区青山工业园区,在当地建立了一个“原矿—镍铁—不锈钢”的完整产业链。

此后,项光达继续在印度、美国、津巴布韦等国不断购买镍矿,逐年积累,竟成“世界镍王”。

据中信建投(行情601066,诊股)统计,2020年青山控股拥有全球18%的镍市场份额。

在当年海外布局镍矿时,项光达绝不会想到自己正踩在时代的浪潮上——三元锂电池的主要原料之一就是镍。

国元证券(行情000728,诊股)研报指出,镍的战略意义主要源于其在新能源电池中的重要应用。尽管其传统下游不锈钢需求弹性有限,但随着全球范围内新能源车渗透率提升,动力锂电池的强劲需求推动该轮镍持续去库。

资料显示,传统的镍供需路径大致分为两条,一条是红土镍矿→镍铁/NPI→不锈钢;另一条则是硫化镍矿→高冰镍→硫酸镍/电解镍→电池/不锈钢。

其中,红土镍矿储量丰富,技术成熟,镍铁相对下游不锈钢需求供应过剩,但是硫化镍矿由于储量少,工艺难,在愈加增长的新能源电池高需求之下供应愈发紧张,两条传统产业链之间无法相互转化。

青山控股集团的崛起,让该产业发生了重大变化。

2018年9月,宁德时代(行情300750,诊股)(300750.SZ)通过与格林美(行情002340,诊股)(002340.SZ)、青山控股联手,总投资约18.5亿元,用于建设印尼年产5万吨高镍动力三元材料用前驱体原料和2万吨三元正极材料。此次合作后,青山控股正式成为宁德时代的第一供应商。

2021年3月4日,青山控股对完宣布将于2021年10月开始一年内向华友钴业(行情603799,诊股)(603799.SH)供应6万吨高冰镍,向中伟股份(行情300919,诊股)(300919.SZ)供应4万吨高冰镍。该消息表明青山控股打破了镍两条产业链之间的壁垒,实现了从红土镍矿到高冰镍的生产工艺,这也就打破了市场对镍结构性供应短缺的预期,并走向全元素供应过剩。

该消息由于超出预期一度导致镍价大跌,但事实上截至到2022年1月底,青山控股的首批500吨高冰镍才姗姗来迟。

按照计划,青山控股将继续加大在印尼镍产业的投资, 2022年至2023年镍产量预计进一步上升至85万吨和110万吨。

通常而言,拥有大量现货的企业往往会通过期货市场进行套期保值,对冲商品的价格波动风险属于常规做法,但青山控股却意外地因镍价高涨而被传言“濒临险境”,传言这家企业持有大量LME镍的空头头寸。

俄乌局势是3月以来镍价大幅上涨的导火索。3月7日,伦交所的镍价一度飙涨逾88%%,触及55000美元/吨,创历史新高。3月8日,涨势仍未停歇,伦镍最高涨幅达100%,最高触及101365美元/吨,继续创造历史。

国元证券研报指出,俄罗斯镍产量90%来自俄罗斯诺里尔斯克镍业,其镍原料约占全球供应的9%,但是高品位镍矿产量占全球22%。目前俄镍从出口格局来看,主要流向中国(45%)以及欧洲市场(40%)。尽管暂时没有明确制裁规定限制俄镍出口,但贸易流通环节的或有障碍对短期价格的影响被无限放大的情况并不罕见。

市场传闻突起,嘉能可在伦镍上逼仓镍矿巨头青山控股,要其在印尼镍矿的60%股权,目前青山控股手里的空单亏损巨大,“至少亏损80亿美金”。

如果真的如传闻而言,青山控股或将面临巨额亏损,这或是项光达创立青山以来面临的最大风险。

项光达3月8日下午在接受某媒体采访时称,青山控股是家优秀的中国企业,仓位和经营都没有问题。“老外的确有些动作,正在积极协调。今天接到很多电话,国家有关部门和领导对青山都很支持。”

随后,嘉能可相关人员在回复某媒体的置评请求时表示,“上述这种说法毫无依据(total nonsense)。”

3月9日,时代财经采访了部分浙江从事防腐行业、不锈钢行业的企业相关负责人,多数表示与青山控股没有业务往来,也有部分表示不接受采访。

从“或亏80亿”到“得救了”?

彭博社今年2月14日援引的知情人士称,青山控股去年开始建立空头头寸,部分原因是该公司董事局主席项光达想对冲产量增长,并认为镍价的上涨势头会消退。青山控股在印尼的生产成本低于每吨10000美元,而LME的基准价格超过23000美元。

因此,有传言称,镍价在3月8日的暴涨或将导致持有20万吨LME镍空头头寸的青山控股出现巨额亏损。

但是,“好消息”戏剧性地出现了。

北京时间3月8日16:20左右,伦敦金属交易所(LME)宣布,自当日伦敦时间08:15(北京时间16:15)起,暂停LME所有场所的镍合约交易。不允许在LME select屏幕交易系统进行镍交易,也不允许在场内进行镍交易。

随后,LME宣布,取消所有在伦敦时间2022年3月8日凌晨00:00(北京时间3月8日早上8点)和之后在场外交易和LME select屏幕交易系统执行的镍交易。另外,LME决定推迟原定于2022年3月9日交割的所有现货镍合约的交割。

对于拥有145年历史的LME来说,“暂停镍期货交易”是一个不同寻常的转变。

这意味着,LME镍按3月7日的收盘价是50300美元,结算价为48078美元,将伦敦镍3月8日的交易视为无效的话,那就是依托3月7日的结算价。

假设此前“青山控股亏损80亿美元”的传闻存在,那么3月8日交易无效,是否意味着青山控股“得救”了呢?

某期货公司金属行业研究员告诉时代财经,青山控股或许真的得救了,“但从基本面看,俄镍的出口通道目前还是畅通的,从供需平衡表来看,其实镍的高价完全不可持续,长期来看镍资源也是不缺的,目前无论是期货市场,还是相关上市公司股价反应的恐慌情绪因素比较多。”

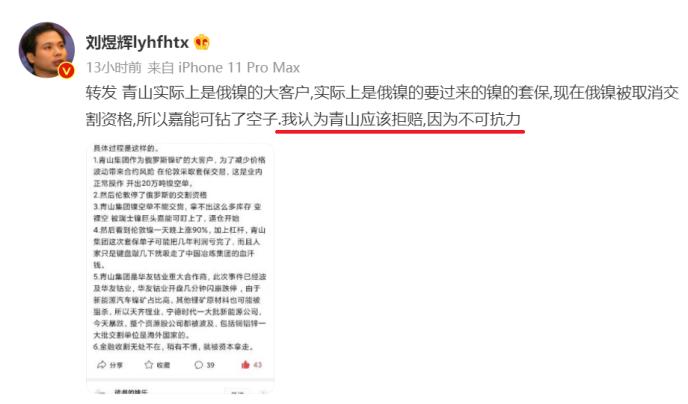

中国社科院经济研究所教授刘煜辉3月8日晚在微博上表示,青山控股实际上是俄镍的大客户,实际上是俄镍的要过来的镍的套保,现在俄镍被取消交割资格,所以嘉能可钻了空子,“我认为青山应该拒赔,因为不可抗力。”

图片来源:刘煜辉微博截图

图片来源:刘煜辉微博截图

青山控股此次的风波或也殃及了“朋友圈”的小伙伴们,除了宁德时代之外,与青山控股存在直接交集的A股上市公司,至少包括容百科技(行情688005,诊股)(688005.SH)、华友钴业、中伟股份、格林美、甬金股份(行情603995,诊股)(603995.SH)、伟明环保(行情603568,诊股)(603568.SH)等。

除格林美、宁德时代之外,容百科技、华友钴业、中伟股份、甬金股份、伟明环保等股票在3月8日都出现了下跌,其中容百科技跌幅惨烈,达到17.66%。

3月8日晚,容百科技自愿披露了投资者交流电话会情况,公司声称“镍期货价格快速上涨是短期现象,对行业、对公司均不构成显著影响。”

3月9日,A股市场上的镍概念股继续暴跌,截至午盘,青岛中程(行情300208,诊股)(300208.SZ)下跌18.46%、华友钴业与盛屯矿业(行情600711,诊股)(600711.SH)跌停、格林美下跌6.95%……

“青山控股仅仅参股了我们下面一个项目10%股权,对我们没有任何影响。”3月9日上午,格林美一位人士向时代财经表示,格林美控股印尼青美邦镍资源项目72%的股权,青山控股旗下的印尼经贸合作区青山园区开发有限公司参股10%,“我们从不参与镍期货操作,当前镍期货持仓量为零,本次镍期货事件与格林美没有关系,公司各项生产经营与经营业绩均不受本次镍期货事件的影响。”

北京时间3月9日凌晨,伦敦金属交易所(LME)发布最新公告,预期不会在3月11日前恢复镍期货的交易,同时也会最迟在恢复交易前一天(伦敦时间)午后两点前告知市场。

但对于64岁的低调富豪项光达来说,生活从此不会再是静悄悄的了。

复兴网发布此信息的目的在于传播更多信息,不代表复兴网立场。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本网不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。